【海通电子】半导体周观点:智能手机性能提高与5G拉动被动元件投资新机遇

时间: 2024-06-21 07:37:43 | 作者: 高压探头

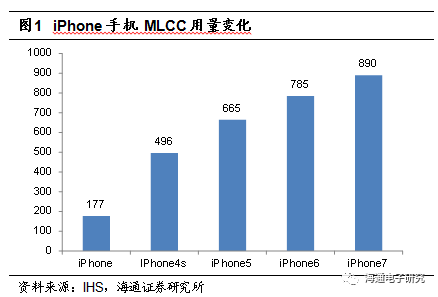

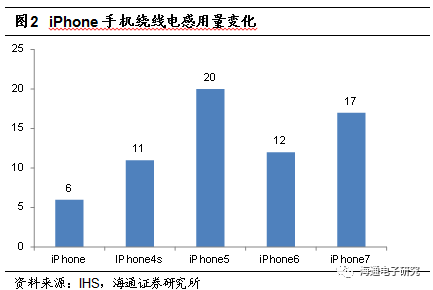

智能手机是被动元件最主要下游应用,而被动元件随只能手机功能提升与5G频段增多,被动元件单个手机的用量随之提升。以iPhone为例,2007年第一款iPhone上市时单机MLCC仅177颗,2016年发布iPhone 7高达890颗,功率电感从6到17颗(片式电感由于射频SIP影响无法具体统计,但是随着频段增多,片式电感单机用量整体呈现提升趋势)。

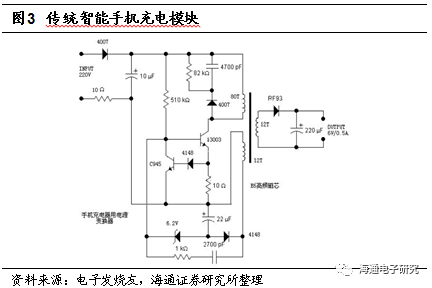

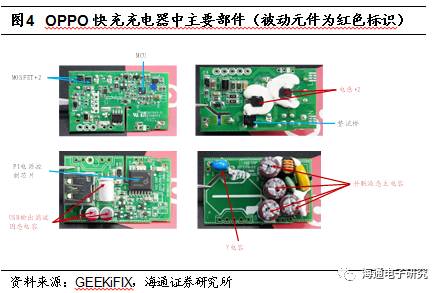

功能增多与快充等新应用拉动被动元件需求稳定成长。鉴于智能手机信息吞吐量呈指数倍提升,花了钱的人高清视频、图像、高质量通信要求愈发严格,大屏手机已成主流,马上就要来临的5G又将再一次大幅拓展带宽,外加高性能CPU/GPU进步迅速,这一切都将快速“榨干”电池的电量,起到“电源转换”作用的功率电感的用量增多,单核时代对功率电感仅6-9颗的需求,而八核需要20-27颗功率电感。而随着快充渗透率提升,充电模块对电容用量逐步提升。传统智能手机充电模块多使用的是基础被动元件,用量上一般一个充电模块能够达到15个左右的被动元件。而以OPPO的快充模块为例,变化幅度最大的就是电容,OPPO充电器使用了一个Y电容、四个10uF Acon液态主电容以及三个固态电容。

5G时代来临,更大规模更深层次的产业体系调整和升级对于国内被动元件厂商可能是一次难得的快速缩小与国际龙头差距的机会,或许可以在一定程度上完成弯道超车,重现当年4G时代日系龙头的辉煌。

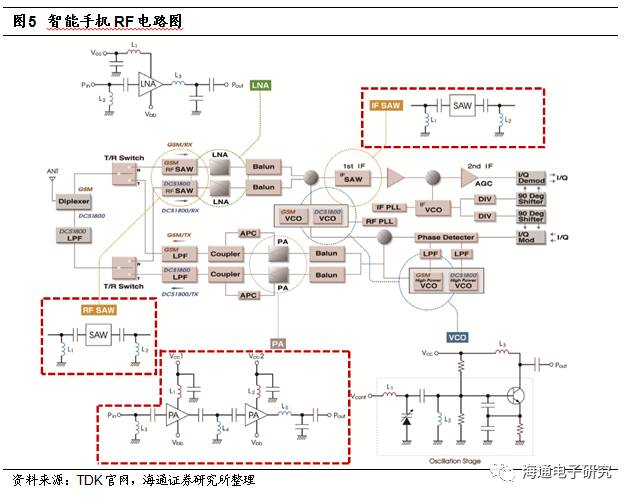

从过去的十年间看手机通信的发展,经历了2G(GSM/CDMA)、2.5G(Edge)到3G(WCDMA/CDMA2000/TD-SCDMA),再到4G(FDD-LTE/TD-LTE)两次重大产业升级,通信协议、内部系统的复杂程度呈指数倍上升,而最能反应频段增加对手机构造影响的是手机射频端,正是射频端市场的进步拉动了被动元件用量的提升,我们预计5G时代的来临对于被动元件的最大机遇也是在射频前端的应用领域。

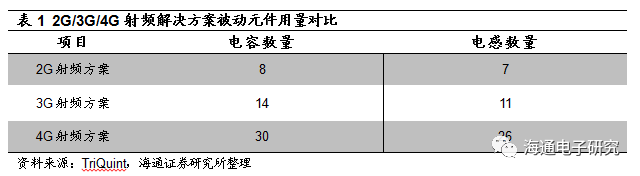

射频前端最重要的包含 SAW 滤波器、双工器、低通滤波器、功放、开关等器件,因为频段的提升会带来滤波器、功率放大器件的用量增加,与此同时,也会一并拉动相关被动元件(电容、电感)的用量提升。滤波器和功放器件模块中含有相应的电容和电感,大多数都用在阻抗匹配或扼流。阻抗匹配是指调整输出信号的输出阻抗和接收信号的输入阻抗使其达到一致,如果不调整高频的阻抗,信号将在输入端被反射回到源点,致使扩大传送损耗。典型2G射频前端解决方案仅仅使用了2个滤波器和1个功放模块,而到了4G射频前端上使用了7个滤波器和4个功放器件,那么随着频段增加,这些滤波器和功放器件配套使用的被动元件(用于阻抗匹配和扼流的电感等)的用量也将大幅攀升。

建议投资者积极关注:风华高科(MLCC龙头,收购台湾光颉科技40%的股权)、顺络电子(电感国内龙头)、艾华集团(铝电解电容龙头)等;另外被动元器件产业链上的国瓷材料(MLCC陶瓷占16年营收达34%,受益价量齐升逻辑)在行业景气度向上条件下亦有望深度受益。

半导体行业整体观点:当前时点半导体月度销售额与设备出货额屡创新高,关注全球半导体景气度提升与国内半导体估值水平下移带来的投资机会,具体领域关注:(1)封测行业受益建厂潮,率先释放利润;(2)被动元器件涨价,带来公司业绩提升;(3)Nor Flash涨价趋势。标的关注:华天科技(低估值高成长,先进封装多点开花)、洁美科技(半导体纸质载带绝对龙头,塑料载带与转移胶带发展空间巨大)、兆易创新(受益NOR Flash涨价)、扬杰科技(功率器件龙头,迎来快速增长期)、韦尔股份(模拟领域领头雁)、北方华创(A股唯一半导体设备标的,承接国内建厂大单)、南大光电(MO龙头,光刻胶、特气打开新增长)、亚翔集成(净化室建设龙头)、大港股份(独立测试龙头,持续布局半导体产业)、长电科技(封测龙头,同时具备SIP与Fan Out技术)、上海新阳(半导体材料龙头,受益中芯国际扩产)。

今年三月以来,中国大陆至少有五座半导体十二吋厂计划相继启动,包括武汉新芯第二期、美国万代半导体重庆十二吋功率半导体晶圆厂、合肥长鑫十二吋DRAM工厂、台积电南京晶圆代工厂、德科玛淮安十二吋厂等,中国大陆将成为全世界半导体十二吋厂的最大工地。

海通电子点评:在半导体产业转移与大陆政策支持下,国内迎来建厂潮。根据拓墣产业研究,18年底中国大陆12寸晶圆每月总产能将达36.2万片,是现有产能的1.8倍,届时中国大陆产能占全球12吋晶圆产能的比重,将上升到6.3%,预计将拉动整个国产半导体产业链。

日前在今年上海世界移动通讯大会(MWCS 2017)VIVO和高通携手发表新一代超音波指纹识别解决方案样机,据传另一家手机品牌厂OPPO也在测试中。

海通电子点评:随着全面屏时代来临,屏下指纹识别成为大势所趋,而高通超声波方案与光学式方案是两种主流解决方案。国内汇顶科学技术拥有光学式指纹识别技术,值得投资者关注。

Gartner预测称,虽然今年全球半导体销售额首次超过4000亿美元,但到2019年,繁荣景象将会消失。

海通电子点评:存储器是极具周期性行业。而由于本轮周期是供给和需求双重驱动,预计将维持较长时间,中国大陆是供给端最大不确定因素。

当前时点半导体月度销售额与设备出货额屡创新高,关注全球半导体景气度提升与国内半导体估值水平下移双击下半导体投资机会,具体领域关注:(1)封测行业受益建厂潮,率先释放利润;(2)被动元器件涨价,带来公司业绩提升;(3)Nor Flash涨价趋势。标的关注:扬杰科技(功率器件龙头,迎来快速增长期)、洁美科技(半导体纸质载带绝对龙头,塑料载带与转移胶带发展空间巨大)、韦尔股份(模拟领域领头雁)、北方华创(A股唯一半导体设备标的,承接国内建厂大单)、南大光电(MO龙头,光刻胶、特气打开新增长)、亚翔集成(净化室建设龙头)、大港股份(独立测试龙头,持续布局半导体产业)、长电科技(封测龙头,同时具备SIP与Fan Out技术)、上海新阳(半导体材料龙头,受益中芯国际扩产)。

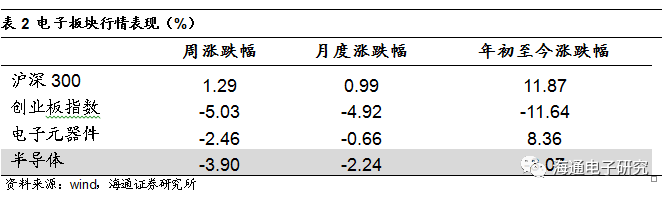

本周半导体板块下跌3.90%。受累次新股普跌,本周(7月10日~7月14日)电子和半导体板块分别下跌2.46%和3.90%,同期创业板指数和沪深300指数涨跌幅分别为-5.03%和1.29%。

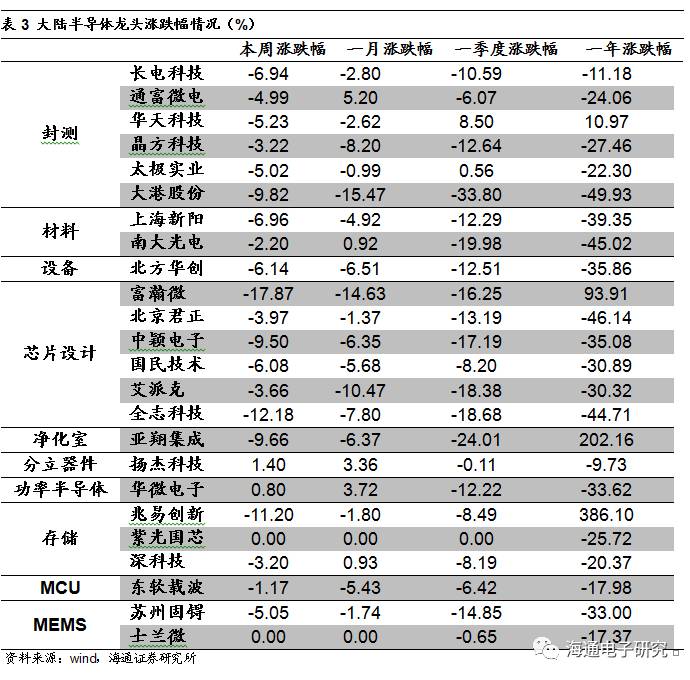

上周半导体板块普跌,次新股尤甚。其中功率器件标的表现较好的抗跌性,扬杰科技、华微电子、东软载波一周涨跌幅分别为1.40%,0.80%,-1.17%。而富瀚微、全志科技、兆易创新分别位于跌幅前三,跌幅分别为-17.87%,-12.18 %,-11.20%。

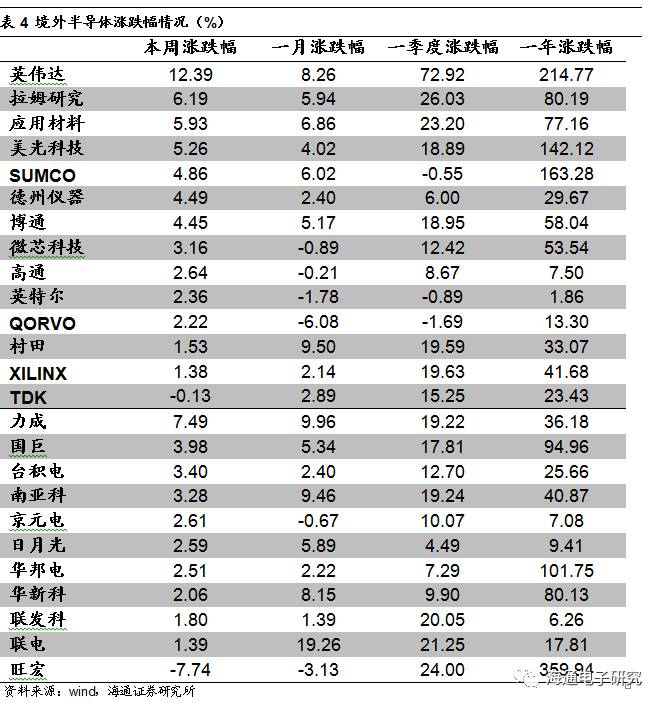

海外标的设备行业领涨。本周境外半导体标的普涨,受益北美半导体设备5月继续冲高,拉姆研究和应用材料分别大涨6.19%和5.93%,AI核心标的英伟达也上涨12.39%。

归属于上市公司 股东的净利润同比上升约396.24%-423.81%,盈利约1800万元–1900万元,非经常性损益对净利润的影响区间为650万元-975万元。

公司股票已于2017年6月5日起连续停牌,现重大资产重组事项正在推进中,公司股票将继续停牌。

因筹划非公开发行股票事项,公司股票于2017年7月3日开市起开始停牌,现公司股票将于7月12日复牌。

归属于上市公司股东的净利润比上年同期增长14.35% - 24.75%,预计盈利3300 万元–3600万元。

因筹划重大资产重组事项,公司股票自2017年5月1 日起停牌,现将于2017年7月12日起继续停牌。

归属于上市公司股东的净利润比上年同期增长65%-85%,预计盈利9295.26万元–10421.96万元,基本每股盈利盈利0.1731元–0.1941元。

台积电17Q2点评与产业链验证:iPhone 8出货预计符合预期,17H2国产智能机有望反转

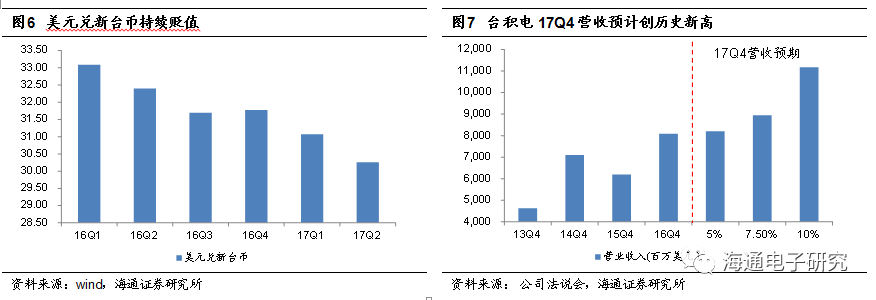

公司公告:(1)公司二季报业绩:台积电二季度实现盈利收入2138.6亿新台币,同比下降3.6%,环比减少8.6%;净利润662.7亿新台币(约合人民币152.4亿元),同比降低8.6%,环比减少24.4%;毛利率50.8%,同比下滑1.1个百分点,环比下滑0.7个百分点;每股税后净利润2.56元(约合人民币0.59元)。(2)公司预测下半年业绩回暖,Q4预计创历史上最新的记录,维持全年增长5%-10%:公司预期Q3开始业绩回暖,Q3营收81.2-82.2亿美元,不考虑汇兑损益下环比提升15.7%,同比下降2.1%~3.3%。

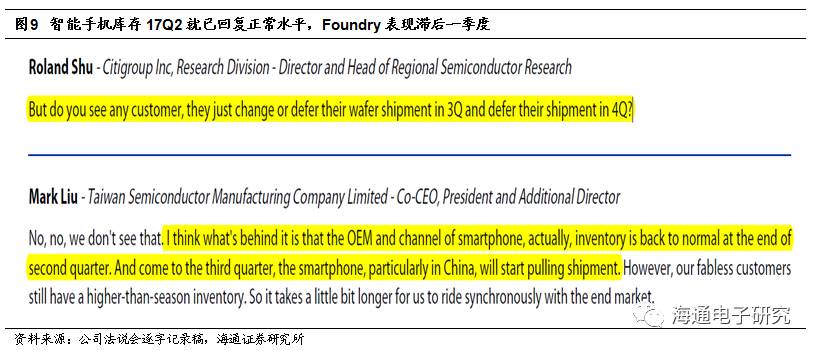

法说会关键内容:(1)由于HPC(高性能计算)、通讯、汽车等新应用,公司将剔除存储部分的半导体产值增速从4%提高6%,全年代工产值从5%调高至6%。(2)10nm占比从17Q2 1%提升至全年10%:10nm 6月份开始生产,今年可望取得13个芯片设计定案(tape-out),全年占比有望提升至10%;(3)智能手机OEM和渠道库存17Q2回到正常状态水平,大陆Q3预计将会迅速拉货。无客户推迟出货。

(1)受多因素拖累Q2、Q3业绩低于预期,Q4强劲反弹。公司Q2营收落在Q1公司预估范围的2130亿元~2160亿元下限,毛利率亦落在Q1预期50.5%~52.5%范围下限,同时Q3预期同比下滑,创了11年以来的首次,亦低于华尔街一致预期下限。台积电Q2业绩低于预期主要受(a)大客户联发科业绩下滑与高通提高三星供应占比三方面因素影响、(b)公司结算货币为美元,而财报货币新台币持续升值、(c)上游fabless去库存影响三方面因素影响,而由于上游fabless Q3仍保持高于季节性的库存水平,所以公司Q3剔除汇兑影响后的营收预计同比仍然下降2.1~3.3个百分点。但在前三季度表现低于预期的背景下,公司仍然维持全年5%~10%的增长预期,表明Q4有望强劲反弹,在Q3取营收中值的81.7亿美元的假设下,Q4中值营收89.48亿美元,同比增长10.62%。

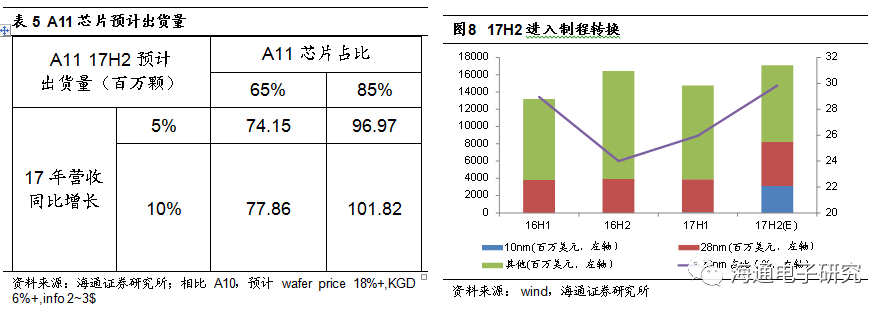

(2)H2制程切换,苹果手机出货预计符合预期:受益A11拉货10nm先进制程占比迅速提升,28nm长制程需求亦逐步提升,而部分产品预计同比下滑。(1)公司10nm在台中与新竹厂导入,并已获得包括海思、联发科(Helio X30)、高通HPC、苹果A11等13家产品定案,而按公司预测17占比达到10%,则10nm下半年营收贡献预计为31.13亿美元~34.10亿美元,对应H2营收占比17.44%~18.11%,而A11是下半年10nm芯片主要客户,按照A11芯片占下半年10nm方案65%~85%,单颗芯片价值26美元计算(相比A10,预计wafer price 18%+,KGD 6%+,info 2~3$),对应下半年A11芯片出货量7415万颗~1.018亿颗,中值为8799万颗,符合苹果三款新机17H2合计出货8000万台预期。(2)28nm仍然维持成长动力。中高端手机芯片由28nm转入16nm和10nm制程后,28nm空缺产能迅速被Baseband芯片、WIFI、ISP、RF芯片填满,公司预计28nm制程需求重新进入第二拨成长周期,公司28nm产能全年增加15%(其中10%来自生产效率提高)。(3)H2进入制程切换,部分制程预计需求下降。在10nm占比迅速提升至18%左右,以及28nm产能二位数扩张的背景下,17H2营收(美元计算)同比仅增长-0.42%~8.59%,说明部分制程同比出现了较大下滑,我们大家都认为一部分来自于16/20nm向10nm的转换,另一部分预计来自于零部件(尤其是存储和显示屏)缺货,拖累中低端芯片出货。

(3)手机终端库存调整提前fabless一个季度结束,预计大陆出货17Q3开始拉货。依据公司法说会,尽管上游fabless库存17Q3仍然较高,而智能手机OEM和渠道库存17Q2就已经回到正常状态水平,尤其是大陆手机生产厂商17Q3发布旗舰机型,预计17Q3智能手机市场回暖。

(4)通过台积电17Q2季报,17H2持续关注苹果产业链、大陆手机出货拉动与存储。通过前述分析,台积电Q4业绩起跳与10nm占比提升说明苹果iPhone 8订单如期进行,整体出货量预计符合市场预期,延迟出货可能性较低(值得一提的是,苹果供应商大立光17Q2亦低于预期,也给出“7月优于6月,8月优于7月“,以及大陆手机市场回暖的市场预期),因此17H2持续关注苹果产业链【科森科技】【歌尔股份】相关标的,同时随着大陆手机市场下半年出货拉动,关注【中芯国际】与下游封测优质标的【华天科技】;而由于台积电以逻辑芯片为主,因此业绩预期没有体现存储器行业增速,但存储器涨价是驱动半导体行业2017年成长的主要动力,对应Nor Flash大陆龙头【兆易创新】。

答:没有,事实上智能手机OEM和渠道库存17Q2就已经回到正常状态水平,在第三季度(尤其是大陆)将会开始拉货。然而,fabless客户在Q3仍然有一个高于季节性的存货水平,因此我们相对滞后于终端市场表现。

(2)公司曾认为 HPC芯片代工市场2020年达到150亿美元,这一个市场数据是不是更新?

答:HPC处于最初发展阶段,很难预测2020 TAM,但我们大家可以清楚地看到HPC芯片在服务器,网络存储、游戏和近期的VR/AR等领域的应用,我们预计2017年 HPC芯片代工市场规模100-110亿美元,市场增速10%,我们努力提升该增速几个点。

(3)一些GPU公司在汽车和数据中心领域有十足的发展,基于这些客户的进步,公司增速是否可能超过5%-10%的区间?

答:我们仍就认为长期增长5%-10%,但是这些技术处于早期,很难预测3-5年发展,我们保持5%-10%长期增速预期不变。

答:我们预期整体环比增长15.7%(备注:不考虑汇兑损益),各部分都会环比提升,其中消费和计算机领域增速较快,通讯保持增长。

(5)EUV是否能带来成本优势?公司竞争对手8nm工艺并没有采用EUV,1到2年后公司技术优势或者成本优势可以加深么?

答:EUV本身发展迅速,而我们研发N7+较早。EUV技术不仅仅意味着成本缩减,也代表着更高的集成度和性能。我们大家都认为EUV可以缩减7nm工艺成本,但是具体数字目前还无法给出。

(6)CoWos,2.5D CoWos在去年和今年的业绩贡献情况?另外公司加总的封装服务(InFO 、 CoWoS 、bumping )5年后可能超过公司晶圆产能么?

答:CoWos占比很小,今年相较去年增长一倍以上,且已经大范围的应用于高端产品。封测服务每一年的增速都远高于代工业务。

(7)在Q1、Q2 28nm产能连续下滑的情况下,公司仍然预期28nm保持全年增长,并增加产能?

答:今年上半年受到fabless库存影响确实出现了下滑,但是我们大家都认为需求将会很快到来,28nm定案数目今年优于去年,去年优于前年,因此28nm需求保持较为光明的未来。

(11)去年Info资本支出10亿带来了今年预计5亿美元的Info收入,今年在后端封测领域资本支出保持10亿美元,明年是否会达到10亿美元收入?